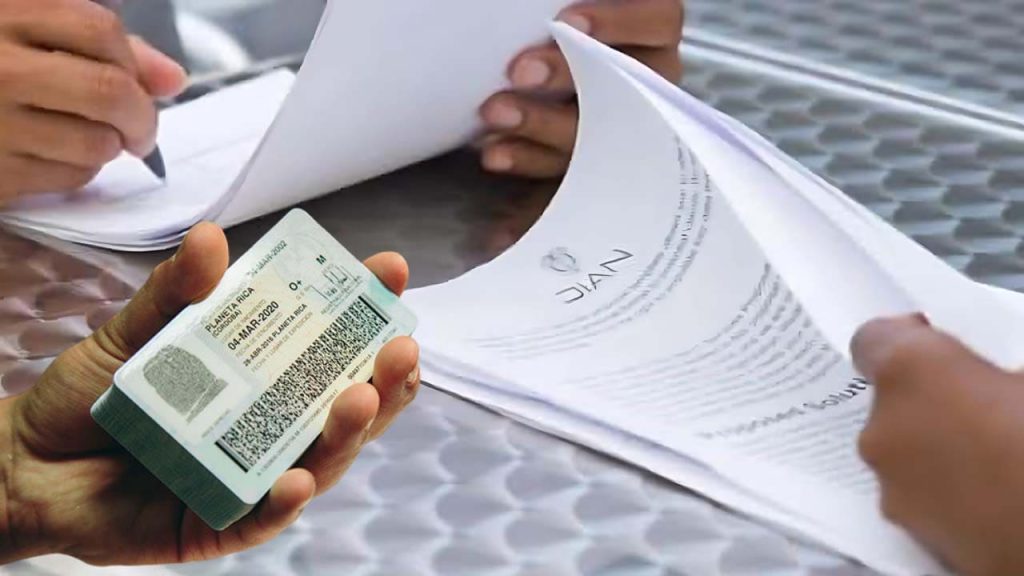

Durante los meses de abril, mayo y agosto de 2025, la DIAN ha establecido una serie de fechas límite para el pago y presentación de declaraciones tributarias dirigidas a diferentes tipos de contribuyentes. Este calendario aplica tanto para personas naturales como jurídicas, incluyendo grandes contribuyentes, responsables del Régimen Simple de Tributación (RST), ciudadanos con Presencia Económica Significativa (PES), agentes de retención, entre otros.

Para quienes tengan cédula o NIT terminado en 5, es fundamental revisar cuidadosamente el cronograma oficial publicado por la DIAN y cumplir oportunamente con las obligaciones tributarias correspondientes a cada categoría. No hacerlo puede traer consecuencias económicas como sanciones e intereses por mora.

Fechas clave en abril para cédulas o NIT terminados en 5

Entre el 9 y el 24 de abril de 2025 se concentra la primera serie de vencimientos para grandes contribuyentes. Según el cronograma establecido, el 15 de abril será una fecha determinante para quienes tengan cédula o NIT terminado en 5, ya que deberán cumplir con varias obligaciones:

- Declaración y pago de la segunda cuota del impuesto sobre la renta del año gravable 2024.

- Pago del anticipo de la primera cuota por los puntos adicionales del impuesto de renta aplicable a los contribuyentes con ingresos superiores a 120.000 UVT.

- Presentación de la declaración de activos en el exterior.

- Declaración y pago mensual de la retención en la fuente correspondiente a marzo.

Estas obligaciones aplican especialmente a grandes contribuyentes, pero también alcanzan a quienes están obligados a declarar activos en el exterior, y a quienes practican retenciones en la fuente.

Régimen Simple de Tributación: declaración anual en abril

Otro grupo importante dentro de los contribuyentes con fecha límite en abril son los inscritos en el Régimen Simple de Tributación (RST). Para ellos, la DIAN ha fijado como fecha de vencimiento el 21 de abril de 2025 para presentar la declaración anual consolidada correspondiente al año gravable 2024. Esta obligación también debe cumplirse según el último dígito del NIT, por lo que quienes terminan en 5 deberán presentar y pagar en esta fecha.

El RST busca simplificar el cumplimiento tributario de pequeñas y medianas empresas, pero su omisión en las fechas establecidas puede generar sanciones, pérdida de beneficios y exclusión del régimen, por lo que se recomienda hacer la declaración con tiempo suficiente.

Vencimientos de mayo y agosto para tener en cuenta

Las obligaciones no terminan en abril. En mayo, específicamente el 16 de mayo, vence el plazo para la presentación y pago de varias declaraciones tributarias relevantes para empresas:

- Declaración del impuesto de renta para personas jurídicas.

- Declaración bimestral del IVA (para el primer bimestre del año).

- Declaración del impuesto al patrimonio.

En estos casos también se aplican los vencimientos de acuerdo con el último dígito del NIT, por lo que si el tuyo termina en 5, esta será tu fecha límite.

Más adelante, en el mes de agosto, se aproxima una de las fechas más importantes para millones de ciudadanos: el 15 de agosto es la fecha límite de presentación de la declaración de renta para personas naturales con NIT o cédula terminada en 5. Esta obligación incluye a trabajadores por cuenta propia, asalariados que superan los topes definidos por la DIAN y personas con ingresos por arrendamientos o inversiones.

Recomendaciones para evitar sanciones

La DIAN recuerda a todos los contribuyentes que es responsabilidad de cada uno consultar el calendario oficial y cumplir con sus obligaciones dentro de las fechas establecidas según los dos últimos dígitos de su cédula o NIT. Además, es importante contar con el RUT actualizado, revisar la información reportada por terceros y, si es necesario, buscar asesoría contable para evitar errores en la declaración.

Cumplir con las fechas de vencimiento no solo previene sanciones, sino que permite mantener al día la situación fiscal del contribuyente, facilitando procesos como solicitudes de devoluciones, participación en contratos estatales o actualización del RUT.